İç ve dış ticaretin finansmanında “Trade Financing”

Spesifik bir alan belirtmeden finansmandan söz edince, çok kapsamlı çerçevede geniş bir konudan bahsediyoruz demektir. Kamunun finansmanı, tüketicilerin finansmanı, ticaretin finansmanı, yatırımların finansmanı, işletme sermayesi finansmanı, yurt içinden finansman, yurt dışından finansman vd. hepsinin ayrı dinamikleri ve işleyişi bulunmaktadır. Küresel ekonominin ve ülke ekonomilerinin içinde bulunduğu duruma göre yapılan genel tespitler, değerlendirmeler, öneriler ve beklentiler; finansmana ihtiyaç duyanların tamamını etkilemekle birlikte; finansman ihtiyacının giderilmesinde her kesimin kendine özgü koşullarına bağlı olarak değişkenlik gösteren fırsatlar, tehditler ve enstrümanlar söz konusudur. Bu yazımızda kamunun, bireylerin finansmanı ile reel sektörün finansal kuruluşlardan doğrudan kredi kullanarak finansmanı yerine; dış ticarette (ve iç ticarette) işletmelerimizin finansmanında önemli bulduğumuz “ticaretin finansmanı (trade financing)” enstrümanlarını bir kez daha sanayicilerimizin dikkatine getirmeyi amaçladık.

Dış ticarette yaygın kullanılan “ticaretin finansmanı” enstrümanları, iç ticarette de benzer enstrümanlarla daha fazla kullanılabilmelidir. Küresel finans sistemlerine 1980’lerde girmiş olan ticaretin finansmanı, nakdi finansman ya da alacak sigortası enstrümanlarıyla dünya ticaretinin %80’inden fazlasında kullanılır hale gelmiştir. Uluslararası ticarette akreditifle (letter of credit) başlayan ticaretin finansmanı; izleyen yıllarda sigorta, kredi, teminat mektubu, performans bonoları gibi nakdi ve gayrinakdi yeni finansal enstrümanlarla giderek yaygınlaşmaktadır. Ayrıca ticaretin finansmanından, sadece ticari aşamada işletme sermayesi ihtiyacının karşılanması anlaşılmamalı; ticaretin önceki aşamalarının (üretim sürecinin ve yatırımların) da kapsam içinde olduğu bilinmelidir. Ticaretin finansmanı enstrümanları, dünyanın her coğrafyasında kullanılmakla birlikte, en yaygın kullanıldığı coğrafyanın Avrupa ülkeleri olduğu görülmektedir.

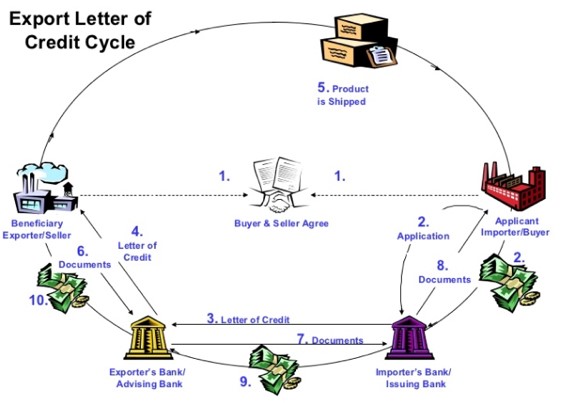

En sade anlatımla geleneksel (dış) ticaretin finansmanı, ihracatçı bakımından; ihracat öncesinde finansman ihtiyacının sağlanması ile yurt dışından alacak tahsilatının güvence altına alınması; ithalatçı bakımından ise satın aldığı malın yüklendiğinin ve yolda olduğunun kanıtlanmış olmasına dayalıdır. Klasik akreditif (LC) enstrümanında, ihracat öncesinde ithalatçının bankasının verdiği güvenceye dayanarak yüklenen malların bedeli, ithalatçının bankası tarafından ihracatçıya ödenmektedir. Oysa, ihracatçının finansman ihtiyacı üretilmiş/satılmış malların bedelini tahsil etmekten ibaret değildir. Özellikle gelişmekte olan ülkelerdeki firmaların finansmana erişiminde yaşanan sorunlar nedeniyle yapılacak ihracatın üretim ve yatırım aşamalarının finansmanı ile akreditif açıl(a)madığı durumlarda ise alacak tahsilatının güvenceye alınması biraz daha önemli olmaktadır. Ayrıca yeni pazarlara açılım, yeni alıcılar bulunması ile yurt dışı projelerde rekabetçi olunabilmesi konularında klasik enstrümanların ötesinde çeşitli nakdi ve gayrinakdi finansal enstrümanlara ihtiyaç duyulmaktadır. Bu nedenle 1980’lerde ticaretin finansmanı alanına bankalar yanında ihracat kredi kuruluşları, sigorta şirketleri, faktoring/forfaiting şirketleri, İslami finans kurumları gibi yeni kuruluşlar dahil olmuş; ayrıca ticari bankalar ve yatırım bankaları da yeni finansal enstrümanlar kullanmaya başlamışlardır. Dünya ile aynı dönemde, Türkiye ekonomisinin ihracata dayalı büyüme modeli ve yurt dışı projelerle dünyaya açılma sürecinde Türk Eximbank kurulmuş (1987), geçen zaman içinde ihracatın finansmanının en önemli kuruluşu haline gelmiştir. 2009’da yıllık $1 milyar seviyesinde devreye giren TCMB kaynaklı reeskont kredilerinin hacmi 2019’da $20 milyarı aşmış; bu haliyle ihracat kredileri Türkiye’de, bir yandan ihracatın finansmanı, diğer yandan da TCMB’nin döviz rezervinin artışına yaptığı katkı bakımından vazgeçilmez hale gelmiştir.

Tedarik zincirinin tamamını kapsayan ticaretin finansmanı sürecinde bankalar, LC’den başlayıp fatura karşılığı finansmana kadar 10’dan fazla değişik finansal enstrümanla belgeye bağlı ya da belgeye bağlı olmaksızın düzenli ödemelerle; bir taraftan ihracatçıyı finanse ederken, diğer taraftan da alıcının ülkesindeki ithalatçıyı “buy now pay later” modeliyle finanse etmektedirler. İthalatçının bankası tarafından yapılan ödemenin, doğrudan diğer ülkedeki ihracatçıya peşin yapılıyor olması nedeniyle de bu model pratikte karşı ülkedeki ihracatçının finansmanı olarak da kabul edilebilir. Bu haliyle, bilinen alıcı firmalarla düzenli çalışan ihracatçılarla karşı ülkedeki ithalatçılar arasındaki tahsilat ilişkisi; iç ticarette yaygın kullanılan ve şirketlerin iyi bildiği “açık hesap/open account” işleyişiyle yürütülmektedir.

Günümüzde uluslararası ticaretin finansmanında, ihracatı desteklemek için kurulmuş ihracat kredi kuruluşlarının sayısı giderek artmaktadır. Hatta bazı ülkelerde (Örneğin Japonya, Güney Kore, Çin, Almanya, Fransa, İsveç, İtalya Macaristan, Çek Cumhuriyeti) ihracat kredisi ve sigortası için ayrı kuruluşlar bulunmaktadır. Her ülkedeki çalışma şekilleri biraz değişmekle birlikte, bu kuruluşların faaliyet alanı sadece kendi ülkeleri ile sınırlı olmayıp alıcı ülkelerde de faaliyet gösterilmekte, diğer ülkelerdeki benzer kuruluşlarla işbirliği anlaşmaları yapılmaktadır. Tabii ki uluslararası ticaretin finansmanı, bu kuruluşlar yanında ticari bankalar ile ticaretin finansmanı amaçlı kurulmuş çok sayıda finans kuruluşları tarafından da gerçekleştirilmektedir.

Özetle, uzun yıllar sonrasında büyük merkez bankalarının faiz artırımı yapacağının ve varlık alımlarını kısmaya başlayacağının açıklandığı bu dönemde bizim gibi ülkelerde finansmana erişim ve koşulları biraz daha zorlanacağı anlaşılmaktadır. Bu nedenle önümüzdeki dönemde; gerek iç ticarette gerekse dış ticarette, doğrudan finansman yerine/yanında ihracatın finansmanı enstrümanlarının daha fazla kullanımı faydalı olacaktır. Ticaretin finansmanında; ihracat kredi/sigorta kuruluşları, ticari bankacılık sistemi ve diğer finans kuruluşları ile biraz daha yakın çalışılmasına ihtiyaç vardır. Finansal enstrüman çeşitliliğin arttığı bu dönemde, içerideki kuruluşlar kadar, alıcı ülkelerdeki ithalatçılar ve onların finans kuruluşları ile işbirliğinin kapsamı genişletilerek; finansmana erişimin kolay ve uygun maliyetli olduğu ülkelerdeki kuruluşların kaynaklarını da doğrudan/dolaylı yoldan kullanabiliyor olmamız gerekir.