Şirketlere Hedging (Finansal Korunma) Yapma Zorunluluğu Getirilmeli!

Malumunuz BDDK en son düzenlemesi ile toplam kredisi (nakdi ve gayri nakdi toplamı) 500 milyon TL'yi aşan şirketlerin kredi kullanabilmesi için Kurulca yetkilendirilmiş bir derecelendirme kuruluşundan 30 Haziran 2021'e kadar derecelendirme notu alma zorunluluğu getirdi.

Son derece yerinde ve faydalı olacağını düşündüğümüz bu uygulama ile mali şeffaflığın ve finansal yönetim kalitesinin artırılması, kurumsal yönetim standartlarının yükseltilmesi, derecelendirme faaliyetlerinin yaygınlaştırılarak riskin doğru ölçülmesi amaçlanıyor.

Finansal Korunma (Hedging) Zorunluluğu da Olmalı mı?

Madem amaç ülke çapında finansal riski daha yönetilir kılmak, borçlanmayla ilgili derecelendirme gibi kurallar getirmek çözümlerden birisi olmakla birlikte kişisel kanaatimize göre piyasa koşullarına en uygun çözüm belli miktarın üzerinde yabancı para yükümlülüğü altına giren firmalara borçlanma sınırının yanı sıra alternatif bir çözüm olarak belli büyüklüğün üzerindeki şirketlere türev ürün kullanma & hedging (finansal korunma) yapma zorunluluğunu getirmektir.

Malumunuz şirketleri etkileyen çok sayıda risk olmakla birlikte, öncelikli olarak bunların başında finansal risk gelmekte ve bünyesinde döviz kuru riski, faiz oranı riski, likidite riskini barındırmaktadır.

Sermaye hareketlerinin serbest olduğu Türkiye gibi ekonomilerde hem faiz hem de döviz kuru aynı anda kontrol edilemediğinden (ekonomi literatüründe üçlü açmaz diye tanımlanır) merkez bankaları para politikası faizini kontrol etmekte ancak döviz kurunu ise serbest bırakmak zorunda kalmaktadır.

Eğer bir de Türkiye gibi sürekli cari açık veren bir ülke iseniz ve üstüne bir de yurt içi enflasyon oranınız da yüksek ise dövizin serbest bırakılması, eninde sonunda ülkenizin parasının orta ve uzun vadede değer kaybedeceği anlamına gelmektedir. Türkiye’de kur riskinin temel nedeni de budur.

Nitekim TCMB’nin enflasyon hedefi olan %5 oranına en son 2011 yılsonunda yaklaşılabildiğimiz ve uzun zamandır cari açık vermeye devam ettiğimiz bu son yıllarda, TL ise yılbaşından bugüne dolar karşısında % 20 oranında değer kaybederken son 3 yıldaki aşınma %54, son 5 yıldaki aşınma ise % 60 mertebesinde gerçekleşmiştir.

Türkiye’de Türev Ürün Kullanımı Ne Düzeyde?

Bilindiği üzere, belli miktarda bir mal veya kıymetin ve bunların karşılığı olan paranın işlemin ardından takas gününe el değiştirdiği piyasalar spot piyasalar iken, ilerideki bir tarihte teslimatı veya nakit uzlaşması yapılmak üzere herhangi bir malın veya finansal aracın, bugünden alım satımının yapıldığı piyasalar ise türev piyasalardır.

Türev piyasalar ise, forward, vadeli işlem (futures), opsiyon ve swap gibi finansal ürünlerin tamamını içermektedir.

Birçok politik ve ekonomik belirsizliklerin yaşandığı Dünyamızda, tüm küreselleşen ekonomilerde olduğu gibi ülkemizde bahsi geçen riskleri bünyesinde barındırmakta, bu risklerden korunmak için (hedging) türev ürünlere duyulan gereksinim de her geçen gün daha da artmaktadır.

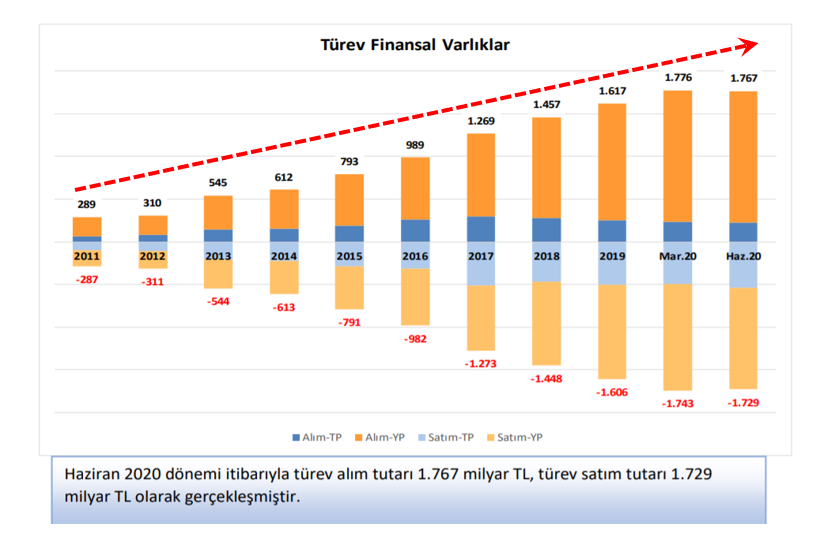

Bankacılık Denetleme ve Düzenleme Kurulu (BDDK) verilerine göre, Türk Bankacılık Sektörünün Haziran 2020 sonu itibarıyla gerçekleştirdiği türev ürün alım ve satım tutarı hacmi ilk 6 ayda 1,7 Trilyon TL hacmine ulaşmış olup bu rakam Türkiye’nin 2019 yılı Gayri Safi Yurt İçi Hasılası (GSYH) olan 4,3 Trilyon TL’nin % 40’ına denk gelmektedir.

Yapılan türev işlemlerin türlerinin dağılımına baktığımızda ise büyük çoğunluğunun swap (ana para) işlemlerinden oluştuğu görülmekle birlikte, tüm bu ürünlerin kullanımındaki öncelikli amacın TL’nin döviz karşısındaki değer kaybına karşı pozisyon alınmak olduğu rahatlıkla söylenebilir.

Kur Riskini Yönetemeyen Şirket Karlılık Beklemesin

Merkez Bankası (TCMB) verilerine göre Haziran 2020 dönemine ait özel sektörün yurt dışından sağladığı kredi borcu toplamı 170 milyar dolar düzeyinde. Vadeye göre incelendiğinde, 1 yıl içinde gerçekleştirilecek olan anapara geri ödemelerinin toplamı ise 42,1 milyar dolar.

Döviz kompozisyonuna bakıldığında, 161,6 milyar ABD doları tutarındaki uzun vadeli kredi borcunun %63,4'ünün ABD doları, %33,2’sinin Euro, %2,7’sinin Türk lirası ve %0,7’sinin ise diğer döviz cinslerinden oluştuğu ve 8,5 milyar ABD doları tutarındaki kısa vadeli kredi borcunun ise %35,3’ünün ABD doları, %41,0’ının Euro, %22,3’ünün Türk lirası ve % 1,4’ünün diğer döviz cinslerinden oluştuğu görülmektedir.

Mevcut bilgiler ışığında kur riskini azaltmak adına, özellikle ithalat & ihracat yapan veya yabancı para cinsinden borçlanan şirketler tarafından yapılacak hedging işlemleri ile, vade gününde yaşanacak döviz kuruna ilişkin belirsizlikler bugünden bertaraf edilebilir. Şirketlerin bir kısmının da, “ne de olsa döviz gelirim var” diye düşünmesi de bu süreçte yeterli olmayacaktır. Nitekim geliriniz olsa bile geliri elde edeceğiniz vade ile yükümlülüklerinizin vadeleri arasında uyumsuzluk mevcut ise (time mismatch) yine kur riskine maruz kalabilirsiniz.

Netice itibariyle şirket karlarının kur farkı ile eriyip gitmesine izin vermemek için iyi bir finansal yönetim kritik düzeyde önemli. Geçmiş tecrübelerimiz ise bize, maalesef ülkemiz şirketlerinin çok azının hedging (finansal korunma) yaptığı ve kur artısından hit yediklerinde ise çaresiz kaldıklarını söylüyor. Bu nedenle kamu otoritesinin belirli bir büyüklüğün üzerinde ve belirli bir tutarı aşan seviyede döviz açığı olan şirketlerin, zorunlu olarak hedging yapması gerektiği şeklinde bir regülasyonu hayata geçirmesinin faydalı olacağını düşünmekteyiz.

Son söz : Riskini yönetemeyen krizini yönetmek zorunda kalır.