Reel Faizde Gelişmeler-1: Reel Faizinizi Kaç Alırsınız?

Bir banka şubesinde vadeli hesap açtırmak isteyenlerin cevabını merak ettikleri en önemli sorular şunlardır: “Banka yüzde kaç faiz veriyor? Faiz gelirine uygulanan stopaj yüzde kaç? Vade sonunda tasarrufumun gerçek getirisi ne olacak?” Tüm bu sorulara bankanın cevabı da, “reel faizinizi kaç alırsınız?”

Bugünkü tüketimden vazgeçerek borç verenler/tasarruf ve yatırıma aktaranlar için bir fırsat maliyeti, diğer adıyla bir beklenti ortaya çıkar. İşte faiz, bugünkü tüketimden vazgeçenlerin beklentileri ve karşılığıdır.

Ekonomide fon talep edenler ile arz edenler arasındaki denge, piyasa faiz oranını belirler. Faiz oranı; tasarruf ile doğru, yatırım ve tüketim ile ters orantılıdır. Yüksek faiz oranı tasarruf güdüsünü, tasarrufun bankada değerlendirilme talebini arttırır. Ancak kredi faiz oranı yüksekse tüketiciler ve yatırımcılar için yeni kredi olanakları daha pahalı hale geleceğinden tüketim ile yatırımlar üzerinde negatif etki ortaya çıkar. Tersine düşük faiz oranı tasarruftan vazgeçilmesine neden olur, tüketimi canlandırır, ekonomide beklentilerin iyileştiği, güvenin sağlandığı ortam varsa yatırımların ve üretimin artışını beraberinde getirir.

Bir bankanın mudisine mevduatı karşılığında ödediği faiz, nominal faiz oranı olmakla beraber bir menkul sermaye iradı olan faiz geliri gelir vergisine tabi olduğundan vergi sonrası hesaplanan faize, net nominal faiz oranı denir. Ancak risk priminin ve enflasyonun yüksek olduğu ekonomiler için nominal faiz oranı yerine reel faiz oranı daha büyük önem taşır. Çünkü enflasyon oranı yükseldikçe belli bir faiz oranı üzerinden getiri beklentisi azalır. Özellikle fiyat düzeyindeki artış ile nominal faiz oranı eşit ise yatırımcı hiçbir getiri elde edemez. Bu durumda reel faiz “0”dır. Enflasyon oranı nominal faizden ne kadar yüksekse, negatif reel faiz o kadar artar.

Tasarruftan elde edilecek getirinin belli bir vadesi olduğundan, vade sonundaki nominal faiz oranı ile vade sonunda beklenen enflasyon oranı, reel faizin belirleyicisi olacaktır. O nedenle enflasyon ve olumsuz bekleyişler nedeniyle önem kazanan reel faiz oranı şu şekilde hesaplanacaktır:

Reel Faiz Oranı= ((1+Nominal Faiz Oranı) / (1+Enflasyon Oranı))-1

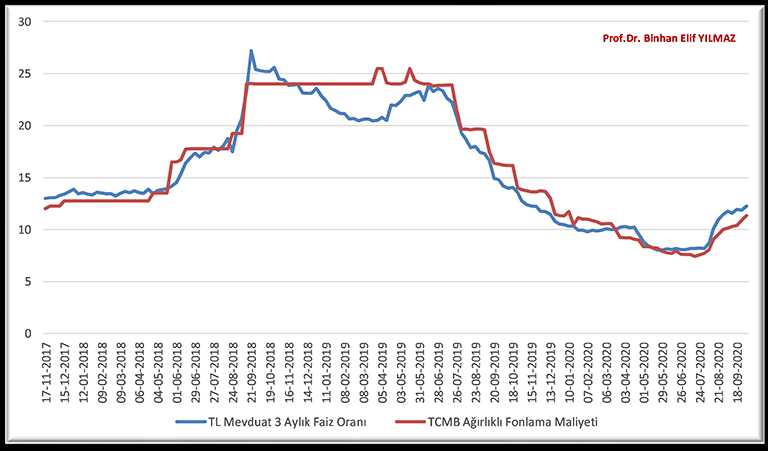

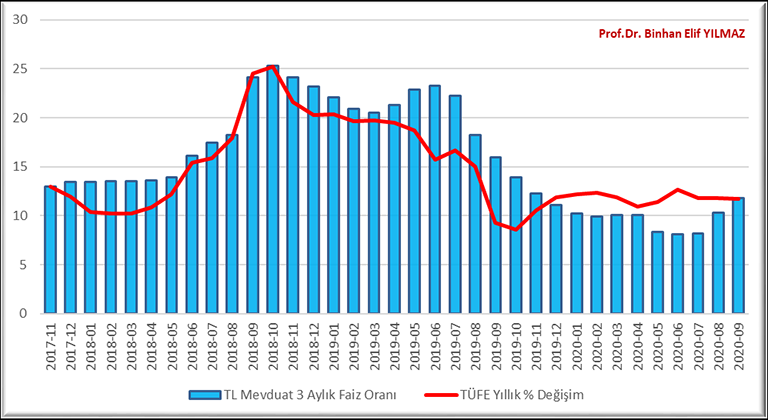

Ağustos 2019’dan itibaren TCMB Başkanının da değişimiyle beraber TCMB politika faizinde aşağı yönlü seyir hızlandı. Buna paralel olarak mevduat faizleri de düşüş göstermeye başladı (Grafik 1). Ancak bu iniş trendine enflasyon oranı dahil olmadı, aksine Kasım 2019’dan itibaren çift hanelere yükseldi (Grafik 2).

Grafik 1. TCMB Ağırlıklı Ortalama Fonlama Maliyeti – Üç Aylık TL Mevduat Faiz Oranı

Merkez Bankası’nın gerçekleştirdiği faiz indirimleri, reel faizi önce “0” noktasına kadar taşıdı. Nominal faiz oranı ile enflasyon oranı arasındaki makas açıldıkça da reel faiz negatife dönmeye başladı. TL mevduatta reel faiz oranı Haziran 2020’de -%4, Temmuz’da -%3,2 ve Ağustos’ta -%1,3 olarak gerçekleşti (Grafik 2).

Grafik 2. Üç Aylık TL Mevduat Faiz Oranı – TÜFE Yıllık % Değişim

Kaynak: TCMB, EVDS

Reel faizin şeffaf bir şekilde hesaplanması ve belirlenmesi, enflasyon oranının (TÜFE) en doğru şekilde bilinmesi/tahmin edilmesine bağlıdır.

TÜİK’in TÜFE ile ilgili metaverilerine göre TÜFE veri kaynakları; Hanehalkı Bütçe Anketi, kurumsal nüfus, bireysel tüketim harcamaları anketi, turizm anketi ve idari kayıtlardan elde edilen harcama ve ciro bilgileridir (cep telefonu-sabit telefon görüşme ücretleri, şans oyunları, sigortalar vs). Bu bilgiler ağırlıklandırılarak enflasyon verileri elde ediliyor. Ağırlıkların tespitinde ve endeks hesaplamasında 418 madde kapsama alınıyor.

Söz konusu 418 maddenin olduğu sepet ve ağırlıklar her yılın sonunda güncelleniyor. Yeni maddeler endekse dahil edilip, önemini kaybeden maddeler endeksten çıkarılıyor ve yeni maddeler yeniden ağırlıklandırılarak endeks hesabında kullanılmaya başlanıyor. Ama 2020 yılı sonunda bir güncelleme öngörülmüyor.

TÜİK’in TÜFE ile ilgili bu metodolojisinin Eurostat’a dahil uluslararası ve bölgesel standartlar ile arasında önemli bir fark bulunmuyor.

TÜFE metaverileri ve açıklamaları bilgi edinmemizi sağlasa da hissedilen enflasyon açıklanandan yüksek olabiliyor. Bu durumda nominal faiz oranı ile hissedilen/beklenen enflasyon oranı arasındaki makas, faiz oranı aleyhine açılıyor.

Negatif reel faiz, bugünkü satın alma gücünden vazgeçildiğinde beklenen getiriyi sunmuyor. Sonuçta TL satın alma gücünden vazgeçilmesine rağmen TL’de getiri elde edemeyenler, yabancı para birimlerini daha çekici buluyor. Bu şekilde dövize talep arttıkça döviz kurlarında yükseliş yaşanıyor. TL’de negatif reel faizin döviz kuru üzerinde ne derece etkili olduğu açık bir şekilde görünüyor.

BDDK verilerine göre 2020 Mayıs sonundan 2020 Eylül başına kadar (TL’de negatif reel faiz dönemi) TL mevduattaki artış %7 oranındayken, yabancı para birimi mevduattaki artış %16 olarak gerçekleşti. Görüldüğü gibi faiz oranını düşürmeye odaklanmanın, para ikamesine yol açma şeklinde bir sonucu oldu.

TCMB, EVDS