Bankacılık Sektörüne Alternatif Finansal Kurum ve Araçlara İhtiyaç Giderek Artıyor

Bankacılık sektörünün karşılaştığı riskler genel olarak; piyasa riski, kredi riski, likidite riski, faiz oranı riski, döviz kuru riski ve operasyonel risk başlıkları altında toplanmaktadır. Bankaların ana faaliyet konusu ile doğrudan bağlantısı olan kredi riski ise, banka müşterilerinin yapılan kredi sözleşmesi çerçevesinde kullanmış oldukları kredilere istinaden üstlendikleri anapara ve faiz ödeme yükümlülüklerini kısmen veya tamamen yerine getirmemeleri durumunda bankanın karşılaşacağı risk olarak tanımlanmaktadır.

Bankalar, geri ödenemeyen kredilere istinaden, bunları sorunlu alacaklar olarak bilançolarının aktifinde takipteki alacaklar hesabına aktarmakta, tahsil edememe riskine istinaden karşılık ayırmakta ve yasal takip sürecine girişmektedirler.

Takipteki alacak seviyesinin artışı ise bankaların risk seviyesini artırmakta ve bu risklerin takibinde kullanılan takipteki alacak oranı, sermaye yeterlik oranı, likidite oranı, öz kaynak kârlılığı ve aktif kârlılığı gibi temel rasyoları olumsuz yönde etkilemektedir. Buna bağlı olarak da bankanın verebileceği kredi hacmi düzeyi, dolayısıyla da reel sektöre aktarılacak finansman kaynağı azalmakta ve ekonomik aktörler negatif bir yatırım-üretim-tüketim atmosferine maruz kalmaktadırlar.

2020 Yılının İlk Yarısında Takipteki Kredi Tutarı

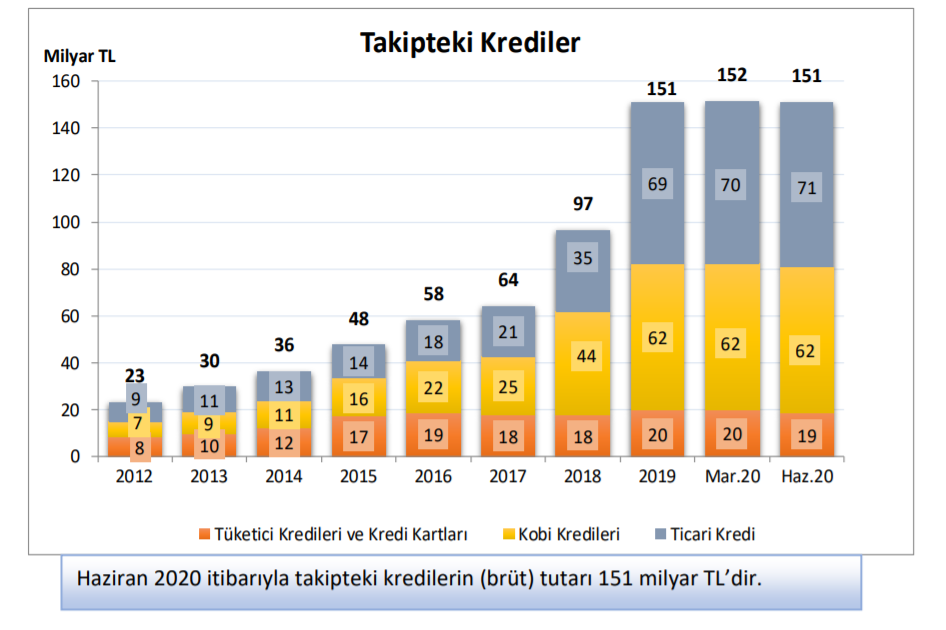

Türk bankacılık sektörünün vermiş olduğu kredilerin ne kadarının takibe alındığı incelendiğinde ise 2020 yılının ilk yarısında takipteki kredilerin (brüt) tutarının 151 milyar TL’ye ulaştığı ve bunun toplam kredi hacminin % 4,6’sına tekabül ettiği görülmektedir.

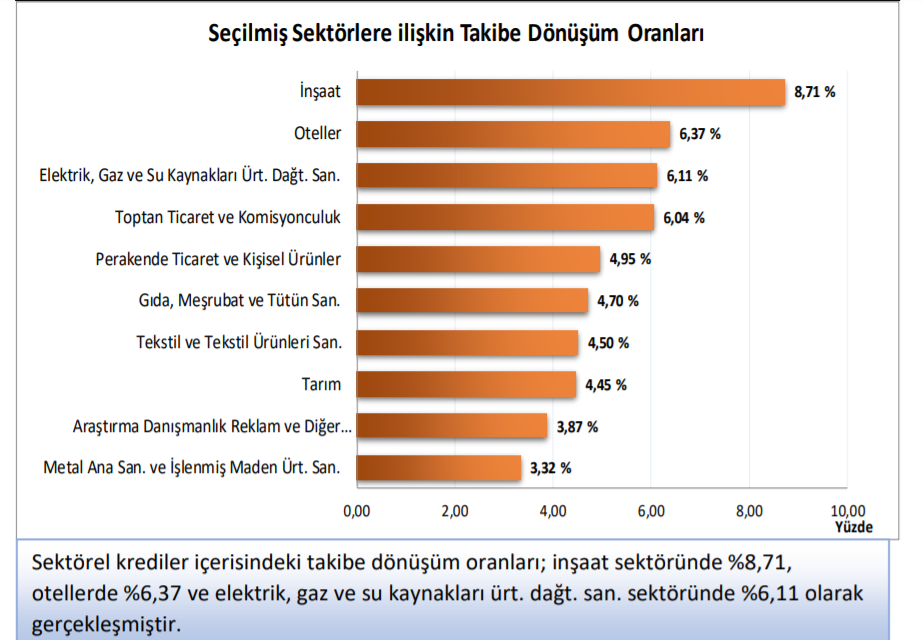

2020 yılının ilk yarısında takibe alınan kredilerin sektör bazındaki dağılımı ise aşağıdaki gibidir.

2020 yılının ilk yarısında takibe alınan kredilerin sektör bazındaki dağılımı ise aşağıdaki gibidir.

Yaşamakta olduğumuz pandemiye bağlı olarak ortaya çıkan zorlu ekonomik konjonktürün de etkisi ile Türk finans sektörünün çok büyük bir kısmını oluşturan bankacılık sektörü vermiş olduğu kredilerin tahsilatında zorlanmakta, mevcut kredi stoklarının takibe dönüşüm oranları da son dönemde hızlı artmakta ve buna bağlı olarak da bankalar kredi verme konusunda eskiye nazaran çok daha muhafazakâr davranmaktadır. Sektörde gösterge niteliğindeki verilerden olan mevduatın krediye dönüşüm oranındaki (Haziran 2020 sonu itibariyle 1,06) düşüş de bu durumu açıkça teyit etmektedir.

Alternatif Finansman Yöntemlerinin Önemi Artıyor

Türk reel sektör şirketlerinin finansman kaynağı temini bakımından genellikle banka kredilerine bağımlı oluşları ve banka kredilerinin uzun yıllar boyunca finansman temininde neredeyse tek seçenek olması, Türkiye’de faaliyet gösteren reel sektör firmalarının kaynak çeşitliliğini sınırlayarak kaynak maliyetlerinin de artmasına sebep olmaktadır. Bankalardan temin edilen kredilerin tutar ve vadelerinin esnek olmayışı, kredi yenilemede yaşanan zorluklar ve özellikle ekonomik daralma dönemlerinde yaşanan kredi sınırlamaları, firmaların hem günlük nakit yönetimlerini hem de uzun vadeli yatırımlarını olumsuz etkilemektedir.

Bankacılık sektörüne olan bu bağımlılığın aşılması noktasında mutlaka alternatif finansman araçlarının ve bunlara erişimi sağlayacak aracı kurum sayısının artırılması gerekmektedir. Bu kapsamda ilk akla gelen borçlanma araçlarından tahvil piyasasına bakıldığında Türkiye’de piyasanın hala küçük ve sığ, borçlanma vadelerinin ise kısa olduğu görülmektedir. Sukuk ihracı sürecinde de beklenen başarı henüz sağlanamamıştır.

Yine halka açılmak suretiyle finansman temini bakımından sürece yaklaşıldığında Borsa İstanbul’ da işlem gören şirket sayısı ve işlem hacmi gelişmekte olan ülkeler ile kıyaslandığında dahi son derece azdır.

Bireysel Emeklilik Şirketleri aracılığıyla toplanacak fonların reel sektör şirketlerine aktarılması bakımından da daha çok yol alınması gerekmektedir. Girişim sermayesi & melek yatırımcı yoluyla finansman temini ise henüz yeni doğmuş bir bebek gibi demek çok da yanlış olmayacaktır.

Sonuç olarak, kısa vadeli banka kredileri ile şirketleri finanse etmeye devam etmenin ve buna bağlı olarak bankacılık sektörü üzerinde oluşan stresin sürdürülebilirliğinin ciddi anlamda masaya yatırılması gerekmektedir. Çözüm ise, sermaye piyasalarının büyütülmesi, derinleştirilmesi ve alternatif finansman modellerinin geliştirilmesinden geçmektedir.